来源:环球时报

【环球时报特约记者 刘皓然】本月13日,印度金融证券行业爆出一档奇闻:该国位于孟买的国家证券交易所(NSE)前任“女掌门”奇特拉·拉姆克里希纳竟被一名“神棍”掌控20余年。在担任NSE高管期间,她成为此人的“提线木偶”,利用职务之便协助其安插亲信并敛财。拉姆克里希纳因自己的荒唐行为被印度证监会重罚。

据《印度快报》14日报道,根据印度证监会的调查,拉姆克里希纳在过去20年来与一位神秘的“喜马拉雅山上的瑜伽大师”关系密切,长期就个人及行业问题向此人征求意见。而这位所谓的“大师”名为悉达·普鲁沙。2013年至2016年期间,拉姆克里希纳担任NSE的首席执行官时仍多次向这位“大师”求助,并对其披露了不少内部敏感信息,包括商业预测、投资计划、董事会议程等。

在“大师”的授意下,拉姆克里希纳破格接纳了一位毫无证券行业经验的人士出任NSE高管,当她的顾问。据媒体披露,此人名叫苏布兰马尼安,供职NSE前是某国企的一名中层管理人员,年收入不过150万印度卢比(约合人民币12.6万元)。而在“大师”的提携下,苏布兰马尼安迅速飞黄腾达,年薪从1680万印度卢比涨至4210万卢比。苏布兰马尼安同样与“大师”相识20年以上,后者将这一亲信安插在NSE,是为了通过他给自己敛财。

印度《明特报》称,尽管这一重大人事任命明显不符合相关规定,但NSE一众高管也并未提出异议。本月11日,印度证监会裁定拉姆克里希纳及NSE一系列高管违规委任苏布兰马尼安,并开出罚单。其中,拉姆克里希纳被罚3000万卢比,NSE被罚2000万卢比。

劲拓股份董事长吴限被罚2亿元,证监会为何会做出如此严重的处罚?

我们知道,最近有个新闻引起了人们的热议,那就是劲拓股份董事长吴限被罚两亿元,这真的让人觉得非常的震惊。证监会到底为何会做出如此严重的处罚?主要是因为劲拓股份董事长操纵股价被证监会处罚。

一、操纵股价是不被允许的,而且在证监会这里操控股价是非常严重的行为。我们都知道,操纵股价是不被允许的,而且在证监会这里操控股价是非常严重的行为。吴限涉嫌操纵股价,使得股市动荡使得很多人为此失去了自己的财产。我们可以看到,当一个人的钱财到一定地步的时候,竟然还能够操控股价,而那些受害者们就是韭菜们。

二、证监会处罚也仅仅只是吴限本人,与他所经营的公司是没有关系的。证监会也决定没收陈磊林静和吴限违法所得,而且还处于巨额的罚款,他们也分别被采取市场禁入措施,这个处罚可以说是非常的严重了。对于吴限先生涉嫌操纵证券市场的行为,并没有涉及他公司的资金,所以这些处罚的决定,仅限吴限先生个人,与公司的日常经营管理业务活动没有关系。从这里可以看出,吴限留得青山在,不怕没柴烧。

三、这样的处罚可以可能对这些个人来说是不痛不痒的。我们可以看到,这样的处罚可以可能对这些个人来说是不痛不痒的,因为他们还有巨大的资本在,所以他们还会东山再起。作为股民的我们一定要擦亮眼睛,慎重炒股。市场也是容易被人们所操控的,我们要警惕。

综上,我们可以看到,吴限因为涉嫌操纵股价,所以被证监会处罚。对此,你有什么其他看法?可以在评论区里说一下,大家一起来讨论一下。

暴涨超6000%!印度30年大牛市的起点:注册制

创业板注册制登场,中国资本市场又迎来一个里程碑!

中央一声令下,拥有67000亿元存量的创业板试点注册制改革正式启动。

4月27日深夜11点,证监会第一时间发布了4部注册制的制度文件向市场公开征求意见,创业板拉开了新一轮改革大幕。

所有人关切的创业板试点注册制的主要制度细则 一 一 出炉:

意味着创业板的注册制时代正式开启。

当前时点,中央以最高规格推进创业板试点注册制改革,其中最重要的原因之一是:解决民营企业融资难,为中国 科技 创新企业提供更好、更高效的融资渠道。而在2020年初的疫情冲击下,民营企业对融资的需求更为迫切。

2019年以来,中央对资本市场支持民营经济发展的重视程度达到了新的高度,尤其是 科技 创新型企业。

而当前的核准制或许“心有余而力不足”,对比试点注册制的科创板,IPO效率明显提升。

据Wind数据统计,截止目前,登陆科创板的99家上市企业从IPO申请受理,到完成注册平均用时不足4个月,而在此前,这个时间长达2到3年不等。

而即将试点注册制的创业板,也将延续高效率的IPO。据证监会发布的《创业板首次公开发行股票注册管理办法(试行)》显示:

深交所受理IPO申请,审核时间最长为3个月,发行人和中介机构的问询回复最长不超过3个月。审核通过后,证监会在20个工作日内,作出是否予以注册的意见。

同时,在注册制之下,上市发行价通过市场化询价确定,使得上市企业的融资规模不再受到盈利的限制,真正将定价权交给市场。

从2019年7月至今,科创板试点注册制刚满9个月,科创板的IPO募资总金额已经超480亿元,明显超过创业板、中小板同期的IPO募资总额,且科创板单家上市企业的募资额仅次于主板。

如此高效率的发行机制,无疑是当前创业板近200家排队上市企业最期望的改革,且其中大部分为民营 科技 类企业。

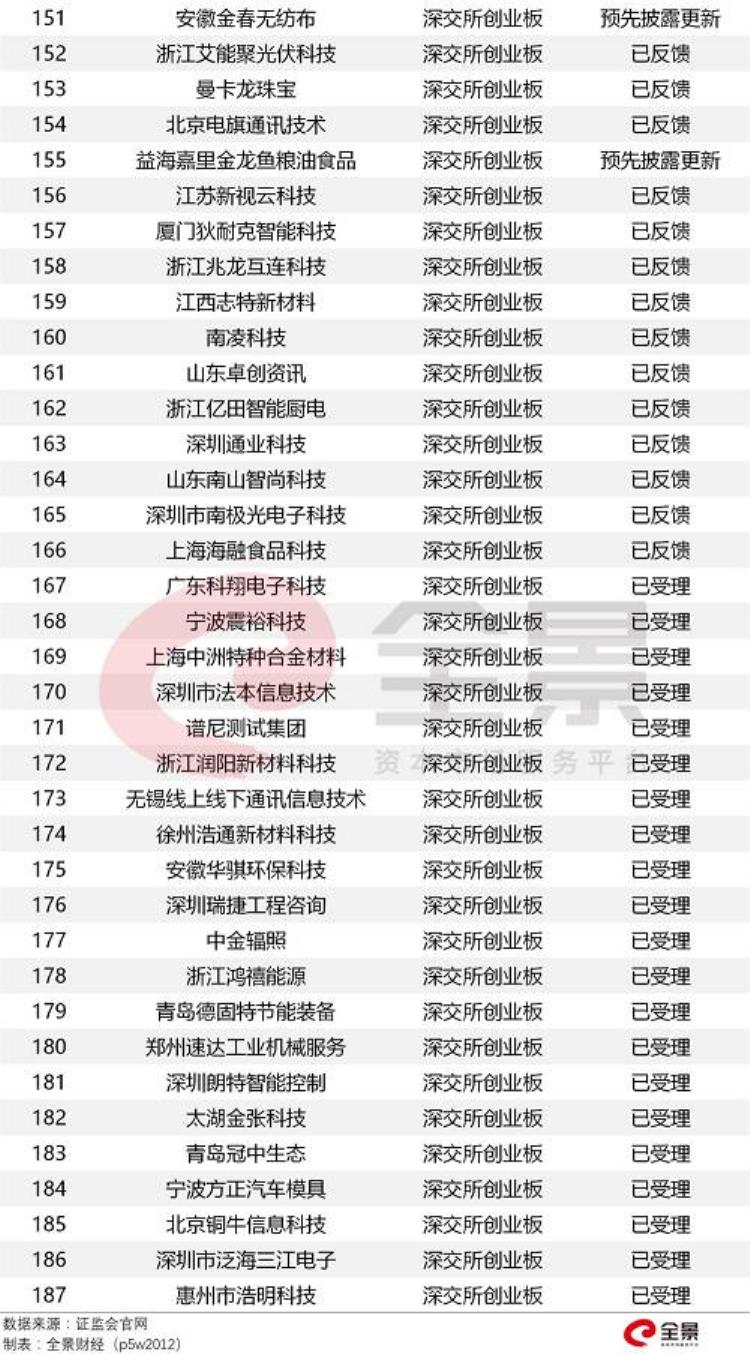

据证监会发布的《创业板首次公开发行股票注册管理办法(试行)》显示,创业板试点注册制实施之日起10个工作日内,深交所仅受理证监会创业板在审企业的首次公开发行股票。意味着,正在排队的197家企业将优先申请注册上市。

考虑到科创板的定位,仅仅局限于六大行业领域,显然无法覆盖到更多急需融资的民营企业。而据证监会的公告显示:

明确创业板的板块定位,适应发展更多依靠创新、创造、创意的大趋势,主要服务成长型创新创业企业,支持传统产业与新技术、新产业、新业态、新模式深度融合。

很显然,创业板试点注册制覆盖了更广的行业,可以让支持更多与 科技 创新相关的企业进行上市融资。毅达资本董事长应文禄表示,未来更多新技术、新产业、新业态、新模式的企业有望借此打开资本市场大门。

美国学者迈克尔·波特发表的《国家竞争优势》指出,每一个国家的发展都将经历生产要素驱动、投资驱动、创新驱动、财富驱动等四个发展阶段。

过去20年间,中国已经通过人类 历史 上大规模固定资产投资,将人口红利、资本红利发挥到了极致,对GDP的拉动作用已是强弩之末。2019年中国GDP达到99.09万亿元,同比增速为6.1%,同比下降0.6个百分点,创下近30年的最低增速。

若想继续保持中高速增长,跨越中等收入陷阱,唯有切换至 科技 创新驱动。

今后十年,中国的 科技 创新至关重要。

“要增强资本市场对 科技 创新企业的包容性,着力支持关键核心技术创新,提高服务实体经济能力。” 2019年1月,中央全面深化改革委员会第六次会议一锤定音。

2020年以来,中国高层更是密集提及“新型基础设施建设”。3月4日,中共中央政治局常务委员会召开会议,明确强调加快5G网络、数据中心等新型基础设施建设进度。

而所有发达国家的 科技 创新大潮,都离不开资本市场。

而当前中国的融资结构却不利于 科技 创新企业的发展,据Wind数据显示,2019年中国 社会 融资规模总量为25.58万亿元,其中直接融资(企业债券、非金融企业境内股票)余额合计仅有3.59万亿元,占比仅有14%。

而西方发达国家的直接融资比重大多在50%左右,美国更是达到了70%以上。

众所周知,以银行贷款为主的间接融资,更倾向于拥有大量资产可供抵押且现金流稳定的成熟企业,而对轻资产、高风险的 科技 创新企业天然是排斥的,明显制约了处于成长期、尚未盈利的 科技 创新企业。

2019年7月启动的科创板明确,允许尚未盈利的 科技 企业上市。2020年1月23日上市的泽璟制药(688266),成为A股第一家未盈利上市企业。截止目前,科创板已经接纳了3家未盈利的企业上市。

同时,据证监会披露的公告显示, 创业板上市取消了“最近一期不存在未弥补亏损”的要求,未盈利的企业在注册制实施一年后,便可以申请上市。同时,允许符合条件的特殊股权结构企业和红筹企业在创业板上市。

中国的 科技 创新企业,即将迎来最好的融资时代。

可以预见的是,待科创板、创业板注册制平稳渡过试点阶段之后,A股或将全面启动注册制,将吸纳大量 科技 创新企业,也将改变股票市场的供求关系,新股供不应求到供求平衡。

A股,无疑走到了大时代的十字路口,伴随注册制而来的,还有创业板史上最严的退市制度。据证监会公告显示:

创业板退市改革充分借鉴了科创板的制度成果,对退市规则予以扩容,包括交易、财务、规范、重大违法退市等不同类型。

简化退市程序,取消暂停上市和恢复上市;

完善了退市标准,取消单一连续亏损退市指标,引入 “扣非净利润为负且营业收入低于一个亿” 的组合类财务退市指标,新增市值退市指标。

此前,证监会主席易会满透露A股未来的退市制度改革方向:A股的基础制度改革将将引入科创板经验。 在退市环节,创新退市方式,优化退市指标,简化退市流程。

参照大洋彼岸的美国纳斯达克,在注册制的背景下,大约每年200家企业退市,纽交所的平均每年退市数量亦超过180家。

可以预见的是,优胜劣汰的机制之下,整个A股的生态将会发生剧烈变化,上市公司质量得以提高,交易制度也将日趋完善。

粤开证券研究院副院长康崇利对全景网表示,由于创业板供给会增多,壳资源品种可能会受到资金的摒弃,投资者需要规避业绩差、流动性差的个股,谨防踩雷。

值得一提的是,近期,代表中小市值的中证1000指数连续单边下跌,而代表蓝筹股的上证50指数却震荡向上,两者出现了非常明显的背离。

注册制,在科创板试点刚满9个月,创业板注册制尚未起航,对中国资本市场的深远影响或许尚未显现。但不妨参考中国身边的一个案例: 印度股市。

据Wind数据显示,印度指数1979至1991年期间的十二年,长期在1000点以下徘徊,牛断熊长。

1992年,印度当局大刀阔斧地推行注册制改革,自此印度股市的IPO数量迎来了超级大扩容:

第一年,印度股市新增上市公司316家;

第二年,新增上市公司数量549家;

第三年,新增上市公司数量968家;

第四年,新增上市公司数量达1281家;

……

截止2018年年底,印度股市推行注册制27年,IPO累计数量多达5379家,意味着每年多达200家企业完成上市。

在放开新股供应的同时,每年也有大量的上市公司被淘汰出局。 1996年到2018年,印度股市退市总计2869家,每年平均退市数量多达106家。

大量的企业上市、退市,市场的优胜劣汰机制被激活,确保优秀的企业留在资本市场,淘汰僵尸企业。

最终的结果是, 印度股市指数(孟买SENSEX30) 始终跟踪、反映优秀的上市企业表现,使得该国指数的长期平均回报率,明显高于同期国内GDP的增长速度。

而就在疫情爆发前夕,孟买SENSEX30指数一度涨至42273.8点,这一轮史诗级的牛市持续时间超过30年,累计涨幅超6084%。

2020年全球疫情爆发,孟买SENSEX30指数亦遭受重创,由年初的高点一度暴跌近40%。

2020年3月1日起实施的新《证券法》明确,中国资本市场未来将全面推行注册制。而拥有巨大存量的创业板试点注册制改革,无疑是A股全面推进注册制非常关键的一步。

朗读本文

朗读本文

渝公网安备50010702502703号

渝公网安备50010702502703号